2025.12.02更新

副業・兼業時代の税務対策

2024.11.18更新

こんにちは。

福岡・佐賀・長崎の税理士法人グループ アップパートナーズです。

相続税対策として、子どもや孫に対して生前に現金を贈与する、という方法があります。それは主に暦年贈与と相続時精算課税制度の2つが活用されます。

この2つの制度ですが、令和6年1月1日より改正が入りました。毎年贈与を行ってきた方の場合、ケースによっては今までより効率的に生前贈与ができるようになっています。

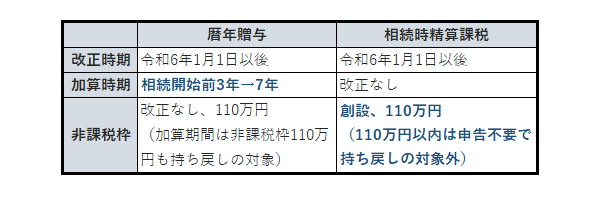

主な改正内容は、下記の表の赤文字部分となります。

暦年贈与は、相続開始前の贈与の相続財産への加算期間が、3年から7年に延長されるようになりました。

一方、相続時精算課税制度は毎年110万円までの非課税枠が創設されました。110万円以内の贈与であれば、贈与税の申告も不要となり、より利用しやすくなっています。

例えば、祖父母から孫に対し現金贈与を行う場合、祖父→孫は相続時精算課税制度で110万円、祖母→孫は暦年贈与で110万円を贈与する、とします。

この場合、以下のようなメリットがあります。

①どちらも非課税枠の範囲内に収まっているため、贈与税はかかりません。合計で220万円を非課税で贈与することが可能になります。

②祖母に相続が発生した際、孫が相続人とならない場合は、孫が暦年贈与で受け取った財産は持ち戻しの対象となりません。暦年贈与の加算対象者は、相続や遺贈により財産を取得した者と規定されており、孫が相続時に財産を受け取らないようにすれば、持ち戻しはされません。

相続時精算課税制度を適用するためには、財産をあげる方ともらう方について、下記の条件を満たす必要があります。

あげる方:その年の1月1日時点で60歳以上の父母または祖父母

もらう方:その年の1月1日時点で18歳以上の子どもや孫に対する贈与

そのため、お孫さんが高校生以下の場合などは使用できません。

生前贈与を効率的に進めるためには、ケースにより、相続時精算課税制度と暦年贈与を併用した方が良いかと思います。

財産の内容や被相続人の健康状態など慎重に検討する必要がありますので、実行する前に弊社へご相談ください。

澁田 俊介(所長・パートナー税理士)

登録番号第130036号

主な担当先の業種: 医科・歯科クリニック/投資業

得意な分野: 一般税務/資産税/事業承継/組織再編

税理士法人アップパートナーズ

東京オフィス